La consommation d’essence des Etats-Unis, qui s’élève à 9,5 millions de barils par jour, représente 45% de la demande globale US en produits raffinés. C’est une part importante (9,5/84,4 soit 11%) de la consommation mondiale de produits pétroliers. En raison de capacités de raffinage limitées les USA importent 12% de cette essence (un million de barils par jour). Nous allons examiner plus en détail la croissance de la consommation US depuis huit ans et essayer de dégager un indicateur avancé du mode de vie des citoyens américains.

La variation annuelle de la consommation US d’essence est donc un paramètre du premier ordre pour déterminer l’évolution du marché, la formation des cours des produits raffinés et de ceux du pétrole brut. Mais c’est aussi un indicateur du mode de vie des Américains, puisque cette consommation dépend pour une grande part du nombre de véhicules en circulation, de leur consommation moyenne et de la longueur du parcours moyen annuel de l’automobiliste américain.

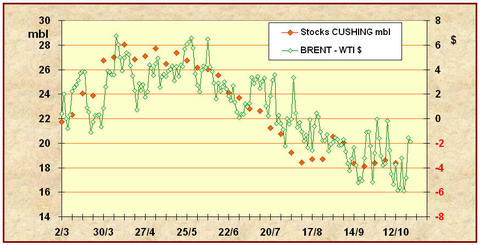

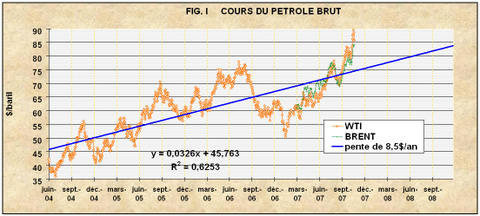

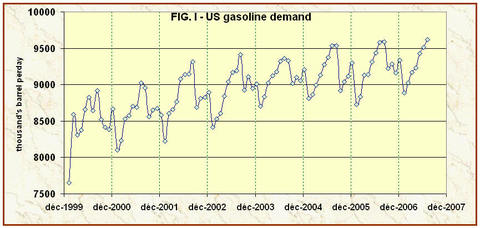

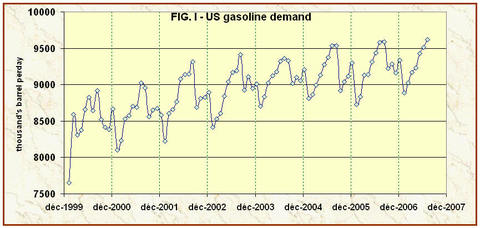

Le Department of Energy (DOE) publie les consommations hebdomadaires et mensuelles d’essence sur le territoire américain. Les valeurs mensuelles depuis Janvier 2000 sont représentées (FIG. I).

Il est difficile en cours d’année de comparer la consommation d’essence à celle des années précédentes en raison de la variabilité des données d’une semaine à l’autre ou d’un mois à l’autre.

On remarque que la courbe historique présente chaque année un pic de consommation vers les mois de Juillet et Août. Il correspond à la « driving season », période durant laquelle les familles US (et Canadiennes) peuvent parcourir plusieurs centaines ou milliers de miles pour aller rendre visite à leur famille ou prendre du bon temps en Floride ou en Californie. C’est la ruée vers les rivages de la « Sun Belt ».

Sur la FIG. II, sont représentées les consommations moyennes journalières durant les seuls mois de Juillet et Août entre 2000 et 2007.

Cet indicateur avancé montre que, durant l’été 2007, les Citoyens Américains automobilistes n’ont pas fondamentalement modifié leur mode de vie.

Leur nombre s’accroît de 1% l’an, en partie en raison de l’immigration et le nombre de voitures suit cette tendance. La réduction de consommation par véhicule semble donc pour l’instant très faible.

Cet indicateur avancé qu’est la consommation estivale d’essence, semble être, apparemment, en contradiction avec l’annonce de la baisse de génération de CO2 par les USA en 2006. En fait, la raison majeure de cette baisse est imputable à l’arrivée tardive de l’hiver qui a repoussé les fortes consommations de gasoil, de propane et de gaz naturel en début 2007. En contrepartie, les statistiques 2007 devraient montrer une très forte croissance de la production de CO2 aux USA, surtout si l’hiver 2007 est précoce.

En conclusion, la consommation estivale (Juillet et Août) des automobilistes américains, mesurée depuis 2000, est toujours croissante. Le rythme de croissance semble cependant s’infléchir légèrement. La croissance du parc automobile de 1% par an environ n’est pas totalement compensée par la réduction des consommations individuelles. Certains citoyens US ont pris conscience des problèmes posés par les émissions de Carbone, mais ils n’ont pas encore mis leur mode de vie en accord avec leurs convictions, sur ce sujet.

Certains économistes français annoncent trop vite que la consommation de produits pétroliers décroît aux USA. C’est faux, elle croît.